期貨價差套利:一招鮮吃遍天?還是步步驚心?

期貨價差套利:策略、風險與成功率提升之道

期貨市場中,透過不同期貨合約間的價格差異來獲利的交易策略,被稱為價差套利。這種策略的核心在於尋找並利用市場定價的偏差,從中獲取利潤。

常見的期貨價差套利策略

期貨價差套利有多種形式,其中最常見的三種包括:跨期套利、跨品種套利和跨市場套利。

跨期套利: 這種策略著重於同一種期貨商品,但不同交割月份的合約。例如,如果預期近月合約的價格漲幅會小於遠月合約,交易者可以選擇賣出近月合約,同時買入遠月合約。

跨品種套利: 這種策略基於相關性較高的不同期貨品種。例如,大豆和豆粕的價格通常存在穩定的關係。當兩者之間的價差偏離正常範圍時,就可能存在套利機會。交易者需要深入了解這些品種之間的關聯性。

跨市場套利: 這種策略涉及在不同的交易所交易相同的期貨合約。由於不同市場的交易規則和交割制度可能存在差異,跨市場套利的風險相對較高,需要對不同市場的規則有深入的了解。

期貨價差套利的潛在風險

雖然期貨價差套利旨在降低風險,但它並非完全沒有風險。以下是一些需要注意的潛在風險:

市場風險: 即使是套利交易,市場價格的劇烈波動仍然可能導致虧損。例如,原本預期的價差擴大,但市場突發事件導致價差縮小,就會造成損失。

流動性風險: 如果選擇的合約流動性不足,交易者可能面臨買賣價差過大,或無法及時成交的困境。這會影響套利策略的執行效率,甚至導致無法獲利。

政策風險: 宏觀政策的調整,例如利率變動、貿易政策變化等,都可能影響期貨市場的整體走勢和價差關係,使得原有的套利策略失效。

操作風險: 交易指令輸入錯誤、合約選擇不當等操作失誤,也可能導致不必要的損失。因此,操作的準確性和謹慎性至關重要。

提高期貨價差套利成功率的方法

為了提高期貨價差套利的成功率,以下是一些建議:

深入研究市場: 充分了解期貨品種的基本面、歷史價差走勢,以及影響價格的各種因素。基本面分析和技術分析都是重要的工具。

制定嚴格的交易計劃: 明確入场点、出场点、止损和止盈设置。不要隨意更改計劃,嚴格按照計劃執行。

控制風險: 合理設置止損,避免單筆交易的損失過大。倉位控制也很重要,不要過度交易。

保持良好的心態: 不被短期的市場波動所左右,避免情緒化的交易決策。嚴格執行交易計劃,保持冷靜和理性。

不同期貨價差套利策略的比較

| 套利策略 | 特點 | 風險因素 |

|---|---|---|

| 跨期套利 | 基於同一品種不同交割月合約價差,相對較為常見 | 近遠月合約價格走勢反轉、交割制度變化 |

| 跨品種套利 | 利用相關品種價格關係,需要對多個品種有深入了解 | 品種基本面突變、關聯關係改變 |

| 跨市場套利 | 捕捉不同交易所相同合約價差,機會相對較少 | 市场规则差异、汇率波动 |

總結

總而言之,期貨價差套利是一種具有潛力的交易策略,但它要求投資者具備紮實的專業知識、豐富的實戰經驗和嚴謹的風險管理能力。只有深入了解市場,制定周密的計劃,並嚴格執行,才能在複雜多變的期貨市場中提高成功率,實現穩定的盈利。

加密钱包比较

MORE>-

TRX能量租赁的收益详解:7000 TRX月入30-50U的可能性分析

最近看到关于TRX能量租赁月入30-50U的讨论,不少用户跃跃欲试。...

-

深度解析集合竞价:规则、影响及与连续竞价的比较

深度解析集合竞价:规则、影响及与连续竞价的比较集合竞价作为金融市...

-

深度解读乙二醇期货EG交易规则及风险管理策略

深度解读乙二醇期货EG交易规则及风险管理策略乙二醇期货(EG)作...

-

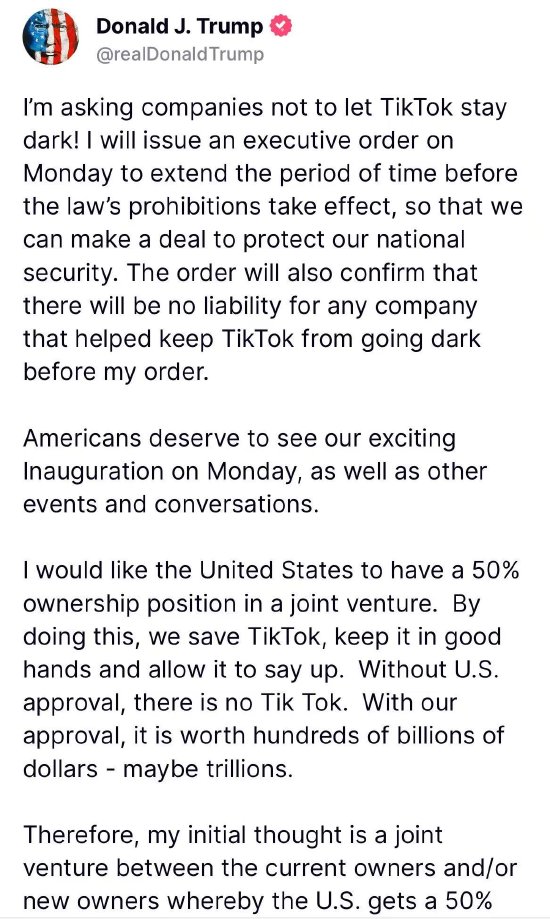

特朗普欲延长TikTok禁令,并寻求在未来合资企业中拥有50%所有权

当地时间1月19日,美国当选总统特朗普在社交媒体上宣布,将于1月20...

-

国务院国资委发布央企市值管理意见:开启规范化发展新篇章

2024年12月17日,国务院国资委发布《关于改进和加强中央企业控股...

-

流年旧事 评论文章:简洁明了地介绍了区块链技术,并列举了其应用场景和挑战。作为新闻读者,我了解了...

-

美国对TikTok的禁令以及要求控股,感觉是政治和商业的混合体,背后是中美科...

-

美国对TikTok的禁令,以及要求入股的举动,真是让人大开眼界!感觉这不仅仅...

-

信息量很大,对宏观经济形势和科技产业动态有了比较全面的了解,特别是关于中美科...

-

纬创科技财报亮眼,业绩增长迅速,区块链技术应用值得关注!但也要注意全球经济和...

- 最近发表

-

- DeFi專利風暴:Bancor槓上Uniswap,孟耿如看創新與權益平衡

- 娃哈哈代工風波:宗馥莉改革、老臣退場,美股震盪下的品牌重塑之路

- 2025基金高質量發展大會:聚焦美股、美債殖利率,蔡依林或驚喜現身

- 正特股份机构调研:外销强劲,520優惠后线上渠道潜力待发掘

- 国网信通高质量发展:市值管理长期战略,一季度利润飙升,人才建设驱动仁宝股價

- AI独角兽云知声挣扎求生:WTT式豪赌,IPO悬念与苗博雅式拷问

- 幣安錢包交易量破紀錄,Web3霸主?解析仁寶股價與Alpha積分權力遊戲

- 幣安520優惠:錢包交易量破紀錄,揭秘Alpha潛力與風險

- 美國債務危機、歐美貿易戰陰霾:投資策略與風險避險,關注澳聯儲降息、技術指標分析

- Web3四月新聞:融資斷崖式下跌,主權基金轉向,莊宗輝創業更難?