港股ETF“闪崩”真相:一场精心策划的收割?

港股ETF集体“闪崩”背后:一场精心策划的收割?

本周一,全球股市哀鸿遍野,港股市场自然也未能幸免,一片惨绿。更令人匪夷所思的是,就在港股血流成河之际,一众港股主题ETF竟然集体跳出来提示“溢价风险”。这场景,简直就像一群秃鹫盘旋在尸体上空,一边发出警告,一边准备分食残羹冷炙。

暴跌之下的“溢价”怪象:韭菜的眼泪,还是庄家的微笑?

这些高调提示溢价风险的港股主题ETF,自身表现简直惨不忍睹,多数直接躺在跌停板上动弹不得。按理说,跌停了,价格都快到底了,怎么还会“溢价”呢?这背后显然没那么简单。业内人士跳出来解释,说是由于港股当天跌得太狠,多个指数跌幅超过10%,而港股主题ETF受限于10%的涨跌幅限制,所以即使跌停,其二级市场交易价格仍然高于基金份额参考净值(IOPV),于是就出现了这种“跌停但溢价”的奇葩景象。

说白了,就是港股跌得太快,ETF反应不过来,导致市场价格和实际价值脱节。但这种解释,听起来更像是一种粉饰,一种对散户的嘲弄。ETF跌停了,你告诉我它还“溢价”,这不是明摆着让投资者高位接盘,然后眼睁睁看着资产缩水吗?这究竟是市场机制的扭曲,还是某些庄家精心策划的收割?

谁在导演这场“溢价收割”?

“溢价风险”这四个字,听起来像是一句善意的提醒,但实际上,却更像是一把悬在投资者头上的达摩克利斯之剑。在这场看似混乱的市场波动中,谁是真正的受益者?又是谁在暗中操控,导演了这场“溢价收割”的戏码?

指数暴跌与ETF涨跌幅限制:一场注定的“溢价”游戏?

诚然,港股当日的暴跌,以及ETF涨跌幅的限制,是造成“跌停溢价”的直接原因。但这难道仅仅是“不可抗力”吗?难道基金公司在设计这些ETF产品时,没有预料到可能出现的极端情况?难道他们没有能力,或者根本就不愿意去采取措施,来避免这种“溢价收割”的发生?

进一步深究,ETF的定价机制本身就存在一定的滞后性。当市场剧烈波动时,ETF的二级市场价格往往无法及时反映其真实的资产净值。这就给一些别有用心的人留下了操作空间。他们可以通过操纵市场情绪,或者利用信息不对称,来哄抬ETF的价格,诱使散户高位买入,然后坐等“溢价”消失,从中渔利。

跨境ETF的“甜蜜陷阱”:汇率波动、政策变脸与信息不对称

港股主题ETF属于跨境ETF,其走势不仅受到跟踪指数波动的影响,还会受到汇率波动、政策变脸等诸多因素的影响。对于普通投资者来说,要准确把握这些复杂因素,简直难如登天。更何况,跨境ETF还存在信息不对称的问题。香港市场的交易规则、监管环境与内地市场存在差异,这使得内地投资者在获取信息、进行分析判断时,处于相对劣势。

在这种情况下,散户很容易成为被收割的“韭菜”。他们往往盲目跟风,听信一些所谓的“专家”的分析,在高位买入那些充满“溢价”的ETF,最终落得血本无归的下场。这哪里是投资,简直就是一场赌博,一场胜算极低的赌博。

机构的“长期投资”迷魂汤:谁在为散户的损失买单?

面对港股ETF的“闪崩”和“溢价”风险,一些机构却开始唱起了“长期投资”的高调。他们声称,港股未来依然具备投资潜力,港股主题ETF也值得关注。这种论调,听起来就像是在安慰受伤的散户,但实际上,却更像是一种麻醉剂,一种让人继续留在牌桌上,任人宰割的迷魂汤。

华安基金的“三点论”:自欺欺人,还是另有所图?

华安基金给出了三点理由,来说明港股未来有望取得相对收益表现:一是产业结构,二是基本面,三是企业盈利。但这些理由,真的站得住脚吗?港股市场中科技和金融板块占比高,难道就意味着它能够免疫全球经济下行的风险?国内地产出现积极信号,难道就能保证港股一定会上涨?港股企业盈利表现相对较好,难道就能抵消掉政策变动带来的冲击?

这些理由,要么是过于片面,要么是过于乐观,要么是根本就经不起推敲。更何况,这些机构在宣传“长期投资”的时候,往往会忽略掉一个重要的事实:那就是散户的资金成本很高,他们没有足够的耐心和承受能力,去等待所谓的“长期收益”。对于他们来说,短期亏损就可能意味着巨大的压力,甚至倾家荡产。

华泰证券的“中期视角”:空中楼阁,还是精准预测?

华泰证券也给出了类似的观点,认为中期视角下港股相对收益空间仍然存在。他们也从基本面、港股结构、资金面等角度进行了分析。但这些分析,同样存在着很大的局限性。基本面在不断变化,港股结构也并非一成不变,资金面更是受到各种因素的影响。

更重要的是,这些机构的“中期视角”,往往是以牺牲散户的短期利益为代价的。他们鼓励散户长期持有,却不愿意承担散户短期亏损的风险。这种“只赚不赔”的算盘,打得未免太精明了吧?难道机构的利润,就应该建立在散户的损失之上吗?

南向资金“抄底”:是真爱,还是飞蛾扑火?

在本轮港股大跌中,南向资金似乎扮演了一个“救世主”的角色,大量涌入港股市场进行抄底。Wind数据显示,当日南向资金成交额高达2439.71亿港元。这看似是市场信心的体现,但背后却隐藏着更多的疑问:这些南向资金,真的是出于对港股长期价值的认可,还是仅仅为了博取短期的反弹收益?他们的“抄底”,是真爱,还是飞蛾扑火?

散户的自救:如何在“割韭菜”的市场中生存?

对于散户来说,面对如此复杂的市场环境,最好的策略或许就是保持谨慎,不要轻易相信那些所谓的“专家”分析,更不要盲目跟风。在投资之前,一定要做好充分的调查研究,了解清楚所投资产品的风险和收益,制定合理的投资计划,并且严格执行。

更重要的是,要学会控制自己的情绪,不要被市场的波动所左右。在市场下跌的时候,不要恐慌抛售,而在市场上涨的时候,也不要贪婪追涨。要记住,投资是一场长跑,而不是短跑。只有保持冷静和理性,才能在“割韭菜”的市场中生存下去。

监管的缺位:谁来保护小投资者的权益?

在这场港股ETF的“闪崩”和“溢价”风波中,监管部门的缺位,无疑是一个重要的原因。如果监管部门能够及时介入,加强对ETF市场的监管,规范市场行为,打击操纵市场的行为,或许就能避免或者减少散户的损失。

然而,现实情况是,监管往往滞后于市场。当问题已经发生,散户已经遭受损失时,监管部门才姗姗来迟,进行一些事后补救。这种“亡羊补牢”的做法,虽然也能起到一定的作用,但却无法从根本上解决问题。更重要的是,要建立一套完善的监管体系,防患于未然,保护小投资者的权益,让市场更加公平和透明。否则,类似的“割韭菜”事件,还会继续上演。

加密钱包比较

MORE>-

TRX能量租赁的收益详解:7000 TRX月入30-50U的可能性分析

最近看到关于TRX能量租赁月入30-50U的讨论,不少用户跃跃欲试。...

-

深度解析集合竞价:规则、影响及与连续竞价的比较

深度解析集合竞价:规则、影响及与连续竞价的比较集合竞价作为金融市...

-

深度解读乙二醇期货EG交易规则及风险管理策略

深度解读乙二醇期货EG交易规则及风险管理策略乙二醇期货(EG)作...

-

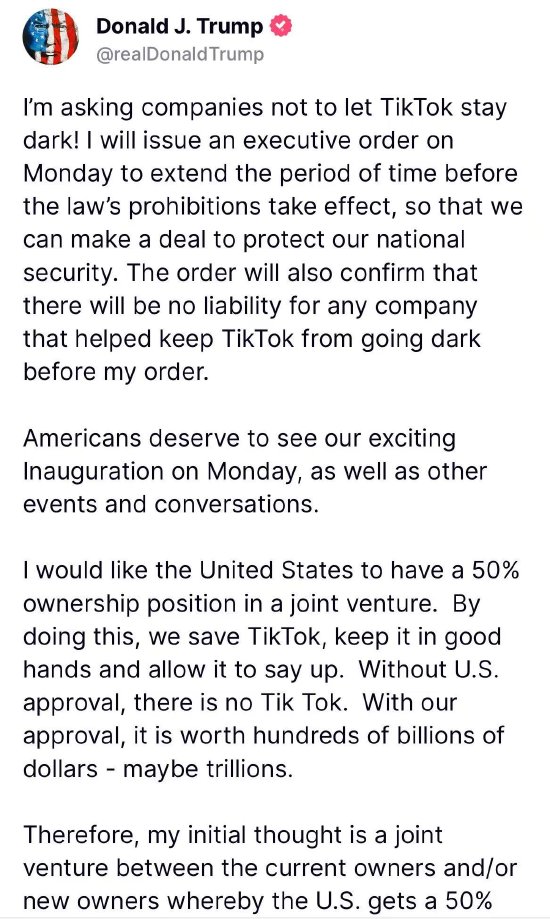

特朗普欲延长TikTok禁令,并寻求在未来合资企业中拥有50%所有权

当地时间1月19日,美国当选总统特朗普在社交媒体上宣布,将于1月20...

-

国务院国资委发布央企市值管理意见:开启规范化发展新篇章

2024年12月17日,国务院国资委发布《关于改进和加强中央企业控股...

-

流年旧事 评论文章:简洁明了地介绍了区块链技术,并列举了其应用场景和挑战。作为新闻读者,我了解了...

-

美国对TikTok的禁令以及要求控股,感觉是政治和商业的混合体,背后是中美科...

-

美国对TikTok的禁令,以及要求入股的举动,真是让人大开眼界!感觉这不仅仅...

-

信息量很大,对宏观经济形势和科技产业动态有了比较全面的了解,特别是关于中美科...

-

纬创科技财报亮眼,业绩增长迅速,区块链技术应用值得关注!但也要注意全球经济和...

- 最近发表

-

- DeFi專利風暴:Bancor槓上Uniswap,孟耿如看創新與權益平衡

- 娃哈哈代工風波:宗馥莉改革、老臣退場,美股震盪下的品牌重塑之路

- 2025基金高質量發展大會:聚焦美股、美債殖利率,蔡依林或驚喜現身

- 正特股份机构调研:外销强劲,520優惠后线上渠道潜力待发掘

- 国网信通高质量发展:市值管理长期战略,一季度利润飙升,人才建设驱动仁宝股價

- AI独角兽云知声挣扎求生:WTT式豪赌,IPO悬念与苗博雅式拷问

- 幣安錢包交易量破紀錄,Web3霸主?解析仁寶股價與Alpha積分權力遊戲

- 幣安520優惠:錢包交易量破紀錄,揭秘Alpha潛力與風險

- 美國債務危機、歐美貿易戰陰霾:投資策略與風險避險,關注澳聯儲降息、技術指標分析

- Web3四月新聞:融資斷崖式下跌,主權基金轉向,莊宗輝創業更難?